La planification financière: un instrument capital dans la préparation de la transmission d’entreprise

Quiconque dirige une PME y consacre en général toute sa passion, des heures de travail et beaucoup d’énergie. Le temps pour une étude détaillée des finances privées et de leur évolution, en particulier après la cessation d’activité ou la transmission de l’entreprise, fait défaut.

C’est là qu’intervient la planification financière. Nous distinguons la planification commerciale de Fla planification privée. Une planification financière professionnelle couvre tous les thèmes pertinents. Dans la planification privée, il s’agit par exemple de la prévoyance, des impôts, des biens immobiliers et des hypothèques, des titres, de l’inflation, du règlement de la succession et de la transmission d’entreprise. Dans la planification commerciale, il est davantage question de compte de résultat et d’équilibre budgétaire, etc. Il s’agit ici de représenter les tendances futures, les investissements et les flux financiers en cours d’exploitation. Cet article porte essentiellement sur a partie privée.

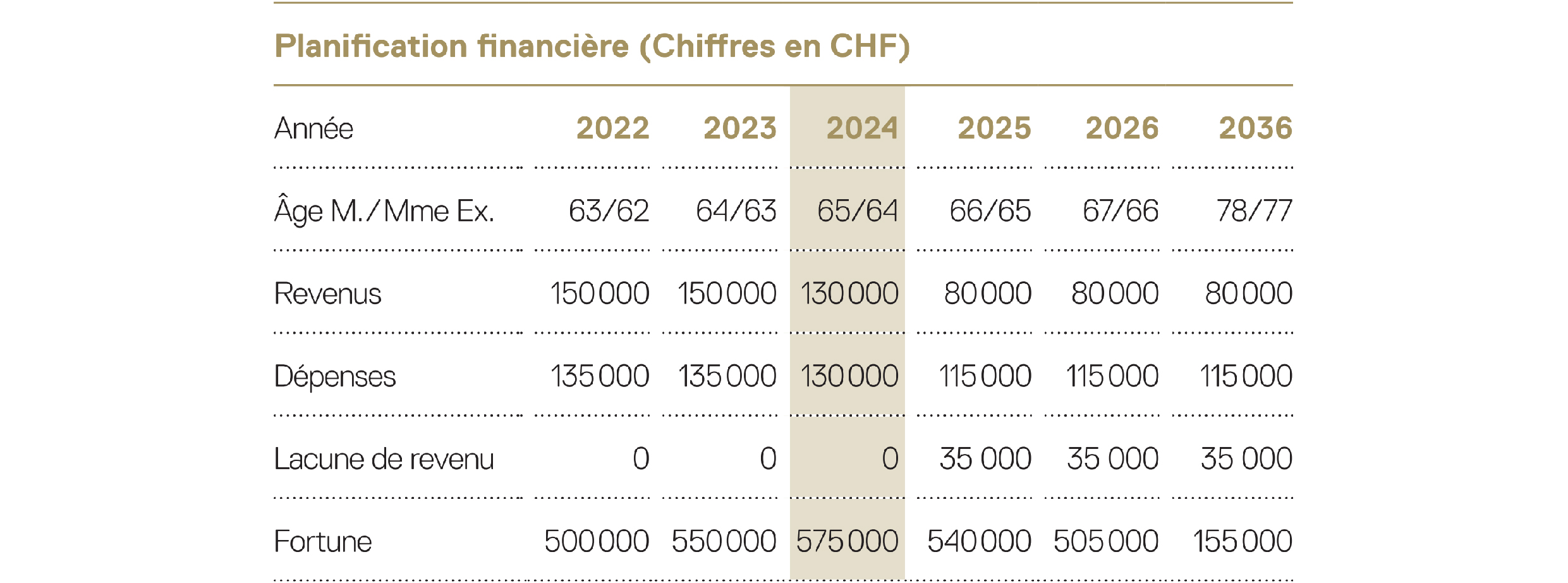

En pratique, dans le plan financier, les revenus, les dépenses et l’évolution de la fortune sont évalués sur un axe temporel avant et après la cessation de l’activité professionnelle. Dans l'exemple ci-dessous très simplifié, les différents paramètres changent après la cessation d’activité (2024) et une lacune de revenu apparaît. En effet, les recettes provenant des rentes AVS et de la caisse de pension ne suffisent souvent pas à couvrir l’ensemble des dépenses.

Il s’agit de combler les lacunes de revenu avec la fortune acquise (compte, titres, avoirs de prévoyance, biens immobiliers, autres) afin de pouvoir continuer à maintenir le niveau de vie habituel. Le produit de la vente de l’entreprise joue également un rôle important, car il constitue une part considérable de la prévoyance vieillesse personnelle de nombreux entrepreneurs. Il convient de se demander quelle est la fortune nécessaire ou quel devrait être le montant du produit de l’entreprise, en plus des autres valeurs patrimoniales épargnées, pour financer la retraite à long terme. Contrairement à l'exemple ci-dessus, cette question ne devrait pas être abordée deux ans avant la retraite, mais bien plus tôt. Nous recommandons une première planification financière vers 45-50 ans au plus tard, qui peut ensuite être adaptée en fonction des besoins et de la situation de l’entreprise.

Une fois que les besoins patrimoniaux pour financer la retraite sont définis, il est alors possible de déterminer, pour la transmission de l’entreprise, la marge de manœuvre pour un prêt à la partie acheteuse ou un paiement en plusieurs tranches. Pouvoir bénéficier d’un soutien financier de la part de la venderesse peut influencer le succès de la vente, car cela permet d’attirer davantage de candidats.

Si la transmission de l’entreprise se fait au sein de la famille, l’égalité de traitement des héritiers ou le respect des réserves héréditaires peuvent compliquer la résolution du problème. Si les besoins patrimoniaux à long terme sont clairs, il est possible d’envisager d’éventuelles donations et ainsi simplifier la succession. En particulier dans le cas de solutions intrafamiliales, il est indispensable d’aborder la question de la succession suffisamment tôt.

Une planification financière permet de comparer les différentes variantes. Des décisions uniques telles que le mode de perception de l’avoir de la caisse de pension ou le moment de la retraite peuvent être prises en toute connaissance de cause et coordonnées avec la transmission de l’entreprise. Les objectifs sont fixés de manière réaliste et les mesures telles que l’adaptation de la forme juridique, la perception du salaire et des dividendes, un ajustement de la caisse de pension, des rachats de prévoyance ou le détachement de biens immobiliers de l’entreprise et leur assainissement peuvent être planifiées, programmées et mises en œuvre à bon escient.

La planification est un instrument dynamique à revoir périodiquement et à adapter selon les besoins. Elle regroupe plusieurs thèmes complexes et permet de les considérer dans leur ensemble et de comprendre leurs interactions.Le plan financier apporte de la clarté et une bonne vue d’ensemble de l’évolution possible et donne ainsi un certain sentiment de sécurité. Les questions sont abordées et résolues à un stade précoce. Les entrepreneurs sont bien préparés pour l’avenir et peuvent ainsi se concentrer pleine-ment sur leur activité entrepreneuriale.

Cet article est déjà paru dans le CORE-Newsletter 31 du mois de juin 2022.

Valentin Chiquet

Mandataire commercial

Planification financière & conseil de prévoyance

BSc HES-SO en gestion d'entreprise

T +41 31 329 20 52

vch@core-partner.ch

AbaWeb

AbaWeb